Foie gras, queijo brie, salmão e chantilly não pagam impostos no Brasil

Crédito: PublicDomainPictures/Pixabay

Por Juliana Afonso e Nina Rocha, do site Bocado

Questões sociais sempre foram tratadas como um problema relacionado à pobreza no Brasil, ou seja, se referem à impossibilidade de as pessoas custearem as suas necessidades básicas, e não à redução das desigualdades que aproximam a qualidade de vida entre ricos e pobres. A partir da Constituição Federal de 1988, a redução da pobreza e a erradicação da miséria passaram a ser consideradas um objetivo da República, o que não significou a mudança da ordem econômica vigente.

“No aspecto normativo, houve uma mudança significativa, mas você continua tendo problemas porque as desigualdades e as possibilidades de acesso aos recursos são insignificantes. Isso posto, a gente começa a perceber o tamanho do hiato entre prescrição normativa e realidade social no Brasil”, afirma o advogado e doutor em Ciência Política, Francisco da Mata Machado Tavares, professor da Universidade Federal de Goiás.

Francisco aponta que as políticas de salário mínimo e cesta básica são concepções defasadas. “Elas propõem uma noção mínima de combate à pobreza, de combate à miséria, e não de produção de capacidades sociais. Ou seja, é o mínimo, literalmente”, afirma. Apesar disso, o assunto se faz necessário em um Brasil onde até as políticas mais básicas correm riscos: em uma fala recente, o atual presidente Jair Bolsonaro (sem partido) ironizou a alta do preço da cesta básica e colocou a culpa nas medidas de restrição da circulação para conter a covid-19. Depois, chegou a dizer que, se as pessoas estão reclamando do preço do feijão, deveriam comprar fuzis.

Garantir o mínimo previsto pela Constituição exige que o Estado arrecade recursos, o que ocorre via tributação. No sistema capitalista, o Estado exerce grande influência na regulação dos preços a partir da tributação de certos produtos e serviços, prática comum desde o século 19. Ao interferir nos impostos que um produtor precisa pagar ao governo sobre um determinado item, o Estado consegue alterar também a demanda.

Refrigerante engorda, mas paga tributos magros

“Aumentar o preço [do tributo] pode estimular ou inibir o consumo de um produto”, comenta Francisco. Essa lógica pode incentivar a busca por itens mais saudáveis, contribuindo na diminuição do consumo de produtos ultraprocessados ou industrializados nas mesas dos brasileiros, mas não é o que acontece na prática: o governo brasileiro concede, por exemplo, isenções fiscais às indústrias de refrigerantes e sucos desde 1990.

“Isso significa que o Estado brasileiro praticamente subsidia a produção dessas bebidas, investindo dinheiro público por meio de renúncia fiscal de uma série de tributos”, afirma a ACT Promoção da Saúde, organização não governamental que atua na promoção e defesa de políticas de saúde pública.

Estima-se que o Estado brasileiro tenha deixado de arrecadar cerca de R$ 7 bilhões ao ano em isenções fiscais cedidas à indústria de refrigerantes na Zona Franca de Manaus, local onde a maior parte da produção nacional do xarope (tecnicamente conhecido como “concentrado”) acontece. Os créditos são tão grandes que o governo federal chegou a ter prejuízo na arrecadação: quanto mais refrigerantes o país consome, maior a perda tributária.

A redução da alíquota de produtos da cesta básica a zero está prevista nas leis nº 10.925/2004 e nº 10.865/2004. Farinha, leite, legumes, queijos, carnes, café, açúcar, óleo de soja e manteiga são alguns dos itens não tributados. O objetivo da política de desoneração é baratear os custos do processo de produção e distribuição para que os alimentos cheguem a um preço mais acessível na mesa dos consumidores.

A proposta de desonerar os itens responsáveis pela alimentação mínima dos brasileiros soa, a princípio, sedutora, mas não é possível afirmar que a isenção de impostos acarreta em uma diminuição de custos ao consumidor final. “Se o mercado de um certo produto for muito monopolizado, em que poucas marcas dominam sua comercialização e distribuição, ele simplesmente mantém o preço do alimento e incorpora essa desoneração como aumento da margem de lucro”, afirma Sandro Pereira Silva, pesquisador do Instituto de Pesquisa Econômica Aplicada (Ipea).

“Cesta básica” de ricos também é isenta

Outra consequência indireta da desoneração é a inclusão de artigos na lista de itens isentos que não compõem a dieta básica do brasileiro por pressão do lobby da indústria alimentícia: em 2013, produtos como o queijo brie, o salmão, o chantilly e o foie gras foram incluídos na lista da cesta básica e, por isso, passaram a ser menos tributados.

Atualmente, a desoneração da cesta básica corresponde a um dos maiores subsídios tributários do Governo Federal: em 2018, o valor que poderia ser arrecadado chegou a R$ 15,9 bilhões. São justamente estes tributos que bancam os gastos com saúde, educação e manutenção da máquina pública como um todo. “Tributos como o PIS e o Cofins custeiam a seguridade social, que é um complexo de direitos da Constituição que garantem que todo mundo vai ter o mínimo: previdência, assistência e saúde. Se eu subtraio do Cofins para tornar a cesta básica mais barata, eu reduzo as fontes de arrecadação de um tributo que está direcionado para a seguridade”, explica o advogado Francisco da Mata.

Alternativas envolvendo outros tipos de tributação podem ser um caminho para que a população acesse seus direitos básicos sem comprometer o orçamento das políticas públicas. “Existem meios fiscais para o barateamento dos produtos que são mais interessantes do que a desoneração da cesta básica. Essa política pode ser mantida, mas não é suficiente do ponto de vista tributário. Há elementos mais eficazes que não são utilizados devidamente pelos legisladores. O tributo sobre propriedade rural, por exemplo, poderia ser progressivo: propriedades maiores, tributos maiores. Também não seria inconstitucional aprovar uma lei complementar reorganizando este tributo e dizendo o seguinte: a agricultura familiar orgânica até tantos hectares vai ter isenção, enquanto a agricultura com o uso de agrotóxicos vai ter mais impostos”, exemplifica Francisco.

Iniciativas como esta poderiam ser muito mais eficientes para mudar a relação tributária com a indústria do agronegócio e com a própria produção do alimento. “As políticas que incidem diretamente sobre o uso da terra fazem mais sentido do que políticas que atuam lá na ponta, no preço, onde você não vai discutir a relação com a agroindústria, com a produção, com a cultura alimentar, com o fato de o alimento ser produzido próximo de onde ele é consumido”, opina Francisco, que apoia a reformulação do Imposto sobre a Propriedade Territorial Rural (ITR), responsável por apenas 0,11% da arrecadação da União.

Historicamente, o ITR é baixíssimo no Brasil, o que torna rentável manter latifúndios – muitas vezes, improdutivos. Entre janeiro e julho, o governo federal arrecadou apenas R$ 234 milhões com esse imposto – contra R$ 329 bilhões em imposto sobre a renda de pessoas físicas e empresas. “Um país com tantos latifúndios e que fala que o agronegócio é a âncora de sua economia.”

O Instituto Brasileiro de Defesa do Consumidor (Idec) tem estudado as políticas tributárias adotadas no país com relação à cesta básica sob a perspectiva não apenas financeira, mas também nutricional. O Idec questiona a adoção da redução de impostos para a produção de certos itens em detrimento de outros mais saudáveis.

“A desoneração dos alimentos orgânicos é um caminho importante para a saúde da população e também para o planeta. Existe desoneração tributária para agrotóxicos, com redução de IPI, de ICMS. Isso cria uma incoerência grande no sistema tributário, que não apoia as escolhas alimentares saudáveis tanto para o consumidor quanto para a própria produção de alimentos de forma mais sustentável”, defende a nutricionista do Idec, Patrícia Gentil.

Alimentos processados e agrotóxicos

Em agosto deste ano, o Instituto apresentou a publicação Tributos, Consumo e Direitos, com uma análise sobre a Reforma Tributária em discussão no Congresso Nacional. Nela, o Idec faz a defesa de três pontos principais: a desoneração na produção de alimentos orgânicos, a redução do crédito tributário para bebidas adoçadas e a criação de um imposto específico sobre bebidas adoçadas, alimentos ultraprocessados e agrotóxicos.

Uma pesquisa encomendada pelo Idec ao Datafolha mostrou um aumento generalizado do consumo de ultraprocessados durante a pandemia, com destaque para a faixa etária de 45 a 55 anos, que demonstrou um aumento de 9% em outubro de 2019 para 16% em julho de 2020. Patrícia afirma que os estudos realizados pelo Instituto já mostravam uma tendência de aumento do consumo de alimentos ultraprocessados, mas que a pandemia da Covid-19 trouxe elementos extras.

“Tem um conjunto de fatores que levam as pessoas a fazer essas escolhas: o preço, a acessibilidade, o apelo midiático, a hiperpalatabilidade dos alimentos. E tem a coisa da ‘facilidade’, que as pessoas começaram a trabalhar dentro de casa, sem tempo de fazer almoço, com as crianças dentro de casa. Então, o efeito isolamento social trouxe consequências ativas”, afirma. A aparente facilidade custa caro: uma pesquisa publicada no International Journal of Obesity concluiu que o consumo de ultraprocessados pode aumentar em 26% o risco de obesidade.

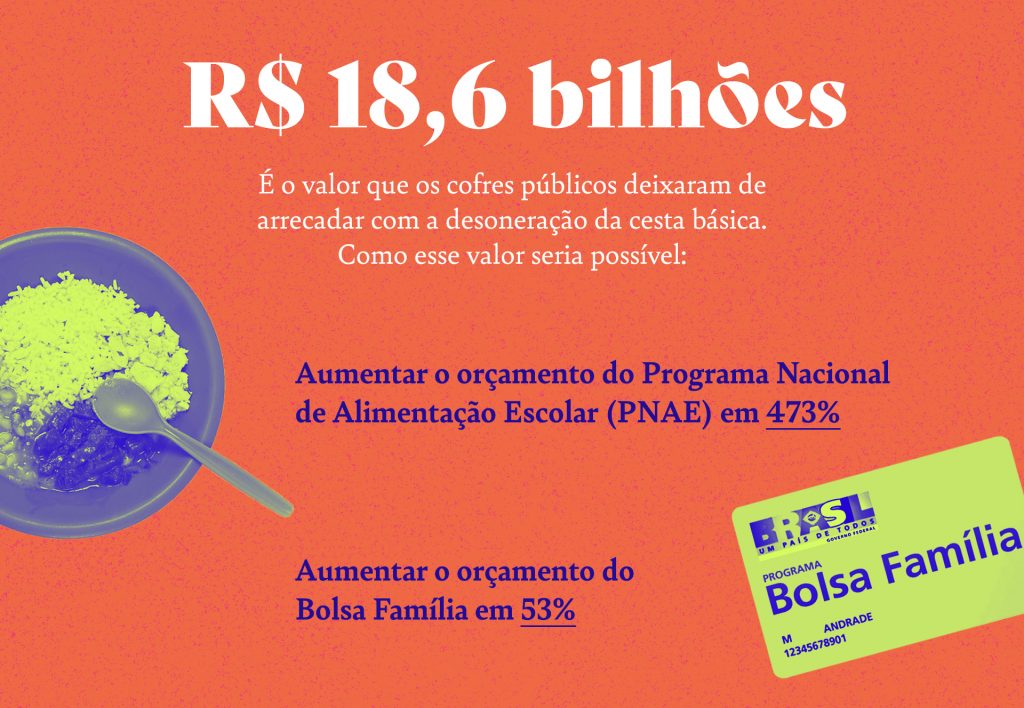

Outra possibilidade de tributação seria a reoneração dos itens da cesta básica e o envio desses recursos para programas públicos de redistribuição de renda, aquisição de alimentos, fortalecimento de produtos da agricultura familiar, ampliação dos restaurantes populares, criação de cozinhas comunitárias, distribuição de alimentos em creches, hospitais, clínicas, dentre outras possibilidades. Em um cálculo apresentado no Boletim Mensal sobre os Subsídios da União de novembro de 2018, a desoneração da cesta básica resultou em um gasto tributário de R$ 18,6 bilhões. O valor foi capaz de reduzir a desigualdade de renda em apenas 0,1%. Nesse quesito, a política se mostrou 12 vezes menos eficiente que o Programa Bolsa Família.

Arte: site Bocado

No final de 2019, o governo apresentou uma proposta de Reforma Tributária que pretendia, entre outras coisas, substituir/unificar cinco diferentes tributos pelo Imposto sobre Bens e Serviços (IBS), com uma alíquota única de 12%. O curioso é que, com receio de causar uma disputa por recursos entre os estados, a proposta previa uma transição de 50 anos.

No final de 2020, o próprio governo implodiu o projeto e passou a mandar ao Legislativo micro propostas. Uma delas é a Contribuição sobre Bens e Serviços (CBS), que prevê a união de apenas dois tributos de competência da União: PIS e Cofins. Junto a essa proposta estava o fim da desoneração dos itens da cesta básica. O recurso recolhido seria revertido à população mais pobre por meio de acréscimos em programas já existentes, como o Bolsa Família. “Se desonerar não barateia, onerar encarece. Essa é a grande perversidade da coisa. Em um contexto econômico de uma inflação absolutamente explosiva no preço dos alimentos, aumentar tributos é jogar gasolina no incêndio”, opina Francisco. Em julho deste ano, sem muitas explicações, o governo voltou atrás e retirou a proposta de reoneração dos itens da cesta básica. Assim como o ministro da Economia, Paulo Guedes, recuou rapidamente da ideia de acabar com o “crédito xaropinho”, como apelidou o esquema de tributação que favorece a indústria de refrigerantes.

É um coletivo de jornalismo investigativo que aposta em matérias aprofundadas, independentes e de interesse público.